キャピタルゲイン税

CDH会計事務所

米国公認会計士

武藤 登 氏

キャピタルゲイン税とはTax on Net Capital Gain and Qualified Dividendsのことで、キャピタル資産を売却した際に生じた利益や、適格配当金にかかる税金のことです。

<キャピタル資産>

キャピタルゲイン税の対象となる資産は個人的な目的で所有していたもの、又は投資のための資産であり、下記のものは除きます。

通常の商取引又はビジネスの販売目的で保有する棚卸資産、売掛金、買掛金

商取引又はビジネスで使用される不動産、商取引又はビジネスで使用される減価償却可能な資産、事業で定期的に使用する消耗品

特許、発明、デザイン、著作権、米国政府の出版物

ディーラーが保有する業務に関連する特定のデリバティブ、特定のヘッジ取引

<キャピタルゲインの短期と長期の区別>

所有する不動産や株式・債券等、そして仮想通貨(暗号資産)の譲渡所得は保有期間が一年以内の場合は短期キャピタルゲインとして一般収入と同じ通常税率が適用されます。これは同じ投資から発生する利子や配当、賃貸収入と同様の扱いとなります。

保有期間が一年超であれば長期キャピタルゲインとなり、適格配当金収入と同様に合算されて優遇税率が適用されます。適格配当金とは米国法人によって支払われた配当金、及び米国証券市場に上場している外国企業により支払われた配当金のことです。日本の企業からの配当金は、日米租税条約により、一般的に適格配当金とみなされます。

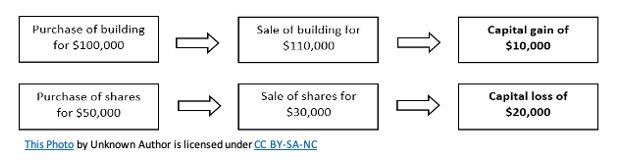

<キャピタルゲイン・ロスの計算方法>

キャピタルゲイン、又はロスは、まず短期と長期それぞれのグループに分けて計算します。その後に短期と長期グループのゲイン又はロスを合算し、ネットキャピタルゲイン、又はロスを算出します。この合算の順序や計算方法は複雑ですのでここでは省略させていただきます。

<ネットキャピタルゲインの場合>

1. 短期と長期それぞれがゲインであった場合、短期は一般収入の税率で、長期は長期の優遇税率でそれぞれの税額が計算されます。

2. ネットキャピタルゲインが短期キャピタルゲインによる場合は一般所得と合算されて一般収入の税率が適用されます。

3. ネットキャピタルゲインが長期キャピタルゲインによる場合は優遇税率が適用されます。

<Case study>

1. Aさんの20XX年度の短期キャピタルゲイン・ロスは$22,800のゲインでした。一方長期キャピタルゲインも$100,000ありました。

この場合、短期の$22,800に対しては一般収入の税率が適用され、長期の$100,000に対しては長期の優遇税率がそれぞれ適用されます。

2. Bさんの20XX年度の短期キャピタルゲイン・ロスは$122,800のゲインでした。一方長期キャピタルロスが$12,800ありました。

122,800 – 12,800 = 110,000

この場合は$110,000のネットキャピタルゲインとなります。このゲインは短期キャピタルゲインによるものなので、$110,000に対して一般収入の税率が適用されます。

3. Cさんの20XX年度の短期キャピタルゲイン・ロスは$12,800のロスでした。一方長期キャピタルゲインが$112,800ありました。

112,800 – 12,800 = 100,000

この場合も$100,000のネットキャピタルゲインとなります。しかしこのゲインは長期キャピタルゲインによるものなので、$10,000に対して長期の優遇税率が適用となります。

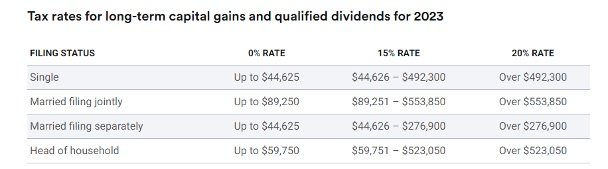

<長期キャピタルゲイン税>

<ネットキャピタルロスの場合>

夫婦合算申告の方は$3,000、 夫婦個別申告の方は$1,500 まで一般収入から控除できます。

これを超えるロスの場合は翌年度に繰延することができ、その繰延年数に時効はありません。

繰り越されたロスの短期と長期の分類は存続します。

<居住している自宅の売却>

過去 5 年で 2 年以上所有し、主たる住居として使用している家やコンドの売却によるキャピタルゲインは夫婦合算申告の場合 50 万ドル、独身者で申告の場合は 25 万ドルまで非課税となります。詳しい規定については専門家にご相談ください。

<美術品・骨董品・収集品>

また、絵画や彫刻などの美術品、壷やコインや切手などの骨董品、貴金属などの収集品による長期キャピタルゲインは別途10%から 28%の税率が適用されます。

参考:

Topic No. 409, Capital Gain and Losses https://www.irs.gov/taxtopics/tc409

Instruction for Schedule D https://www.irs.gov/pub/irs-pdf/i1040sd.pdf

以上

記事の無断転載を禁じます。

——————————————————

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。また、お読みになる時点ではすでにルールが変更されているリスクもあります。最新のルールは、下記よりお問合せください。また実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

弊社は全てのご質問やご相談をRoadmap Sessionでお顔を拝見しながらお答えさせていただいております。初回無料のRoadmap Session(35分)も受け付けております。

下記からお申込みください。

https://outlook.office365.com/owa/calendar/Bookings@cdhcpa.com/bookings/

CDHの税務サービスについては;https://www.cdhcpa.com/ja/personal-tax/

税務などの最新ブログをご覧になりたい方は;https://www.cdhcpa.com/ja/news/

最新ニュース満載のNewsletterを毎月受け取られたい方は;https://www.cdhcpa.com/login/

クロスボーダー個人税の世界に飛び込んで来たい方も大募集です。一緒に学びながら、クライアントから求められるプロフェッショナルになりましょう。

採用情報は;

それ以外のご質問は、crossborder@cdhcpa.com までご連絡ください。